はじめに

近年、FIRE(経済的自立と早期退職)を目指す人々にとって、資産の取り崩し戦略は重要なテーマです。その中でも有名なのが「4%ルール」。しかし、これが提唱されたのはなんと約27年前の1998年。

果たして2025年の現在においても通用する戦略なのでしょうか?

本記事では最新のシミュレーションをもとに、4%ルールの有効性を詳しく解説します。

4%ルールとは?基本の解説

4%ルールは、リタイア後に資産を安全に取り崩すための指標です。

- 4%ルールは「定額取り崩し」と「定率取り崩し」の2種類がある

- 例えば、資産3000万円なら毎年120万円(4%)を取り崩すという方法

- 初期資産の4%を毎年取り崩しても、30年間は資産が尽きない

- 株式と債券の比率を変えた複数のパターンで検証されている

- 有名な研究「トリニティスタディ」が根拠

- 1926年~1995年の過去データをもとに、「30年間資産が枯渇しない確率95%」という結論が得られている

4%ルールの問題点と時代背景の変化

4%ルールには古さゆえに以下のような課題があります。

- 1998年の研究が元であり、対象期間が1926年~1995年のデータのみ

- インターネット普及や金融市場の変化、AI技術の登場など現代の市場環境は当時とは大きく異なる

- 長期の資産形成や取り崩しにおいて「30年」という期間では足りない場合もある

- FIREを目指す人の中には50年以上の取り崩しを行うケースがあるが、そこまで考慮されていない

今回のシミュレーションでは以上の課題を考慮し、最新のデータを用いて、取り崩し期間を50年までシミュレーションして検証します。

最新の4%ルールに関するシミュレーション

ここからは、2024年5月に公開された最新の4%ルールに関するシミュレーションについて紹介します。

シミュレーション条件

- 対象期間:1871年~2023年の153年間

- 取り崩し期間:最長50年

- 株式と債券の比率パターン:株式比率を0%から100%まで25%ずつ変化させた5パターン

- 毎月の取り崩しを想定

- リターンやインフレ率:月単位で計算

- 成功の定義:資金がシミュレーション終了までに尽きないこと

シミュレーション結果

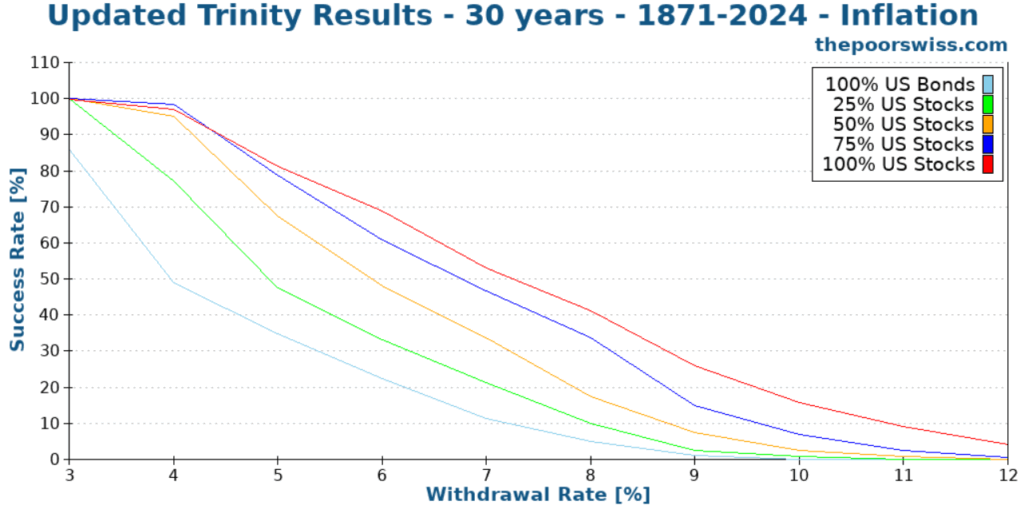

まずは、インフレを考慮した30年の取り崩しの結果はどうでしょうか。

株式比率50%以上であれば、4%ルールで95%以上の成功率という結果です。

- 30年の取り崩しでは4%ルールが依然として高い成功率を維持

- インフレ調整後も、4%取り崩しなら高確率で資産が維持される

40年・50年の長期間の取り崩しシミュレーション結果と考察

FIREを目指す方にとって重要な40年、50年取り崩しのデータも検証されています。

シミュレーション結果

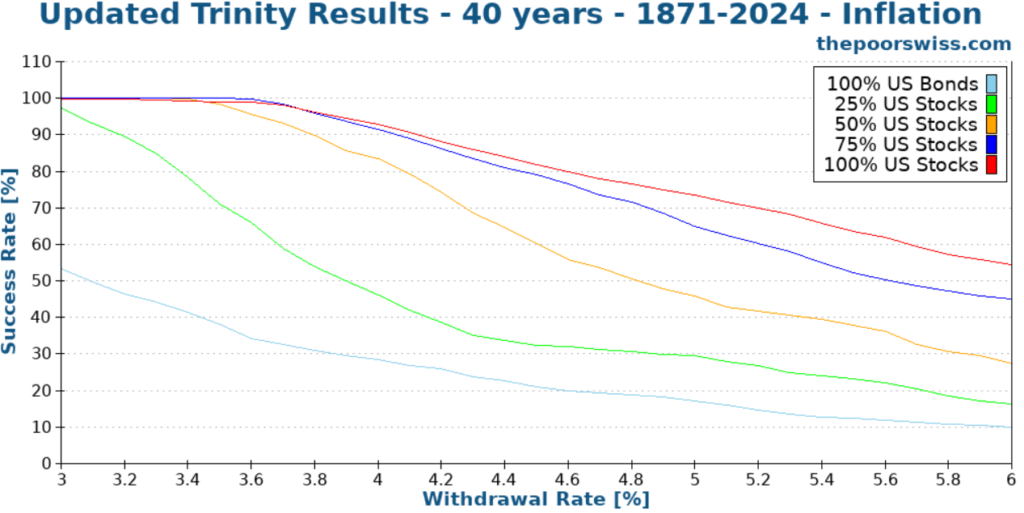

40年での取り崩しの結果はどうでしょうか。

4%での取り崩しにおいて、株式比率が75~100%でも成功率は90%前後と30年でのシミュレーションのときより低下していることが分かります。

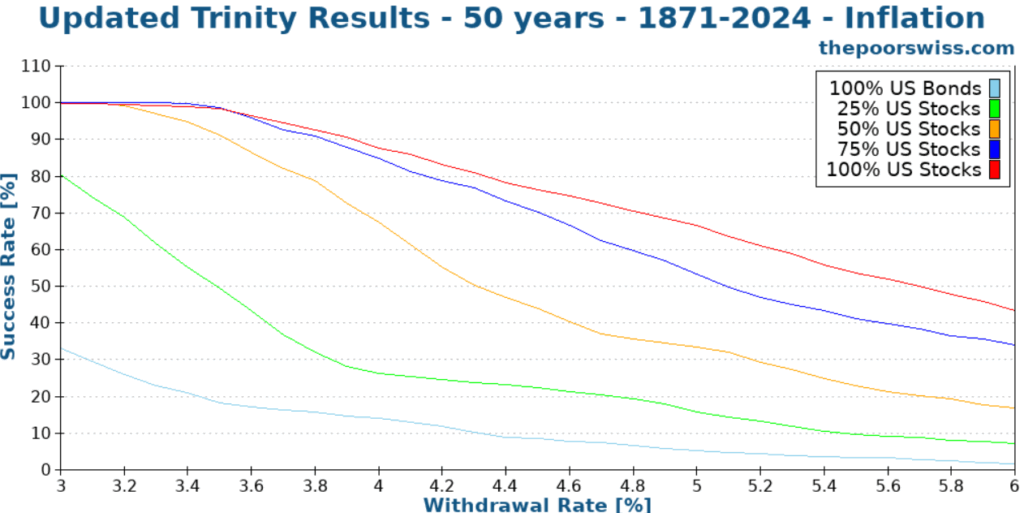

50年での取り崩しの結果はどうでしょうか。

4%での取り崩しにおいて、株式比率が75~100%でも成功率は85%前後と安全とは言えない水準まで低下してしまいました。

- 40年:4%取り崩しでも成功率が低下傾向

- 50年:4%ルールでは安全とは言えず、株式100%でも成功率90%前後

- 3.5%取り崩しなら成功率98%以上と高水準

株式と債券の最適バランスは?

「株式100%のポートフォリオは総じて好成績だから、株式だけでいいのでは?」という疑問についても、最新研究は答えを出しています。

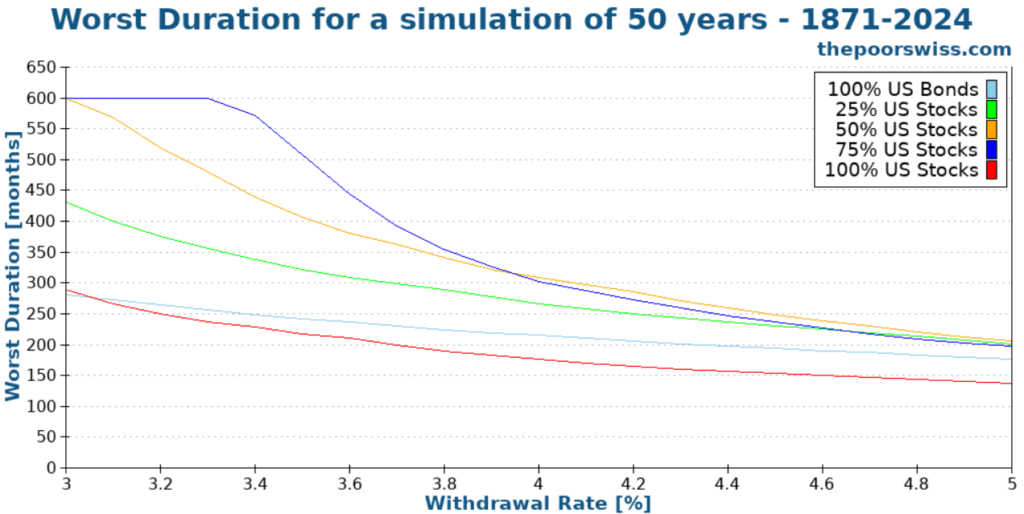

以下のグラフは、これは最初の失敗が発生するまでの月数を意味します。

驚いたことに、株100%が最悪の結果となっています。このことから、資産配分のバランスを取る必要があるということが分かります。

また、債券が取り入れられたポートフォリオにおいては早期に破綻する可能性を大幅に低減していることが分かります。

- 株式100%は平均的には好成績だが、「最悪の50年」においては株式100%が最も脆弱という意外な結果に

- 取り崩し初期の暴落リスクが大きい

- 債券を25%含めることでリスク分散が機能し、資産枯渇リスクが大幅に低下する

- 資産配分次第で「最悪のタイミング」でも資産が50年後も残るポートフォリオが実現可能

まとめ

今回の最新調査をまとめると以下のようになります。

- 30年以内なら4%ルールは依然として有効

- 40年以上の取り崩しでは安全とは言えない

- 3.5%程度の取り崩し率が安全

- 株式比率50%以上が望ましい

- インフレ対策としても有効

- ただし、適度な債券の組み入れもリスク管理に有効

- 柔軟な戦略が重要

- ルールを守りつつ、暴落時の柔軟な対応が資産寿命を延ばす

今回、「4%ルールは今でも機能する」ことが確認されましたが、長期間での取り崩しやFIREを目指す人にとっては注意点も多いことが分かりました。

人生の重要な資産計画だからこそ、最新情報をもとにした慎重な判断が求められます。

これからFIREを目指す方も、すでに引退生活を始めた方も、今回の情報が少しでも参考になれば幸いです。

コメント